Tie sú v eurozóne v súčasnosti ešte nižšie, než ako boli v roku 2009 po finančnej kríze. Lacné bankové akcie podľa neho zvyšujú cenu kapitálu pre banky (keď sú lacné musia ich totiž banky vydať viac, aby získali želané množstvo vlastných zdrojov, ako keď sú drahé, a týmpádom klesá podiel jednotlivých akcií na zisku).

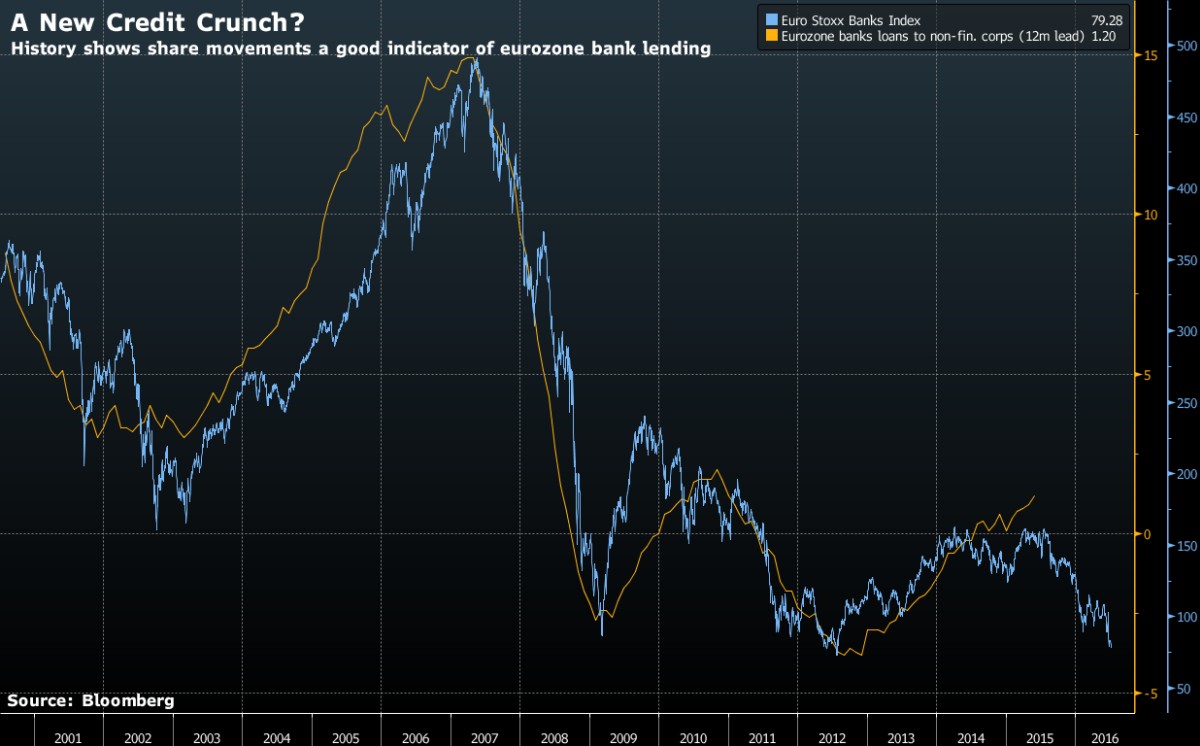

A to pri súčasnej situácii v eurozóne, kedy sa mnohé banky boria s nedostatočnou kapitálovou primeranosťou, negatívne dolieha na ich kapacitu úverovať. Predovšetkým podnikovej sfére, keďže voči podnikateľským úverom musia banky držať viac kapitálu ako voči hypotékam. Pekne to ilustruje nasledovný graf vývoja akcií bánk v eurozóne a medziročnej zmeny úverovania podnikovej nefinančnej sfére (zmena úverovania je v grafe s 12-mesačným oneskorením):

Dôvodom nízkej ceny bankových akcií je ich slabá ziskovosť a do najbližších rokov to nevyzerá, že by sa situácia mala výraznejšie zmeniť. Draghi vidí hlavný problém v nebonitných úveroch, voči ktorým musia banky vytvárať opravné položky, čo pre nich predstavuje dodatočné náklady. Ako jedno z potenciálnych riešení situácie vidí vytvorenie trhu pre nebonitné úvery, ktorý by a) skvalitnil ich oceňovanie; b) pomohol dostať časť týchto úverov zo súvah problémových bánk smerom k subjektom s väčšou toleranciou pre riziko.

Áno, nebonitné úvery sú problém, avšak podľa mňa to nie je hlavný dôvod slabej ziskovosti európskych bánk. Akcie nemeckých a francúzskych bánk sa obchodujú s podobným pomerom ceny k účtovnej hodnote, ako akcie talianskych bánk, o ktorých sa v súčasnosti vo veľkom hovorí.

V Nemecku a Francúzsku je pritom percento nebonitných úverov oproti Taliansku zlomkové, takže čisto v nebonitných úveroch to nemôže byť. A to isté platí pre vývoj ekonomiky, ktorý je v Nemecku podstatne lepší ako v Taliansku. Z môjho pohľadu tkvie hlavný dôvod v tom, že ECB so stimulmi tlačí príliš na pílu.

Kroky ECB negatívne vplývajú na ziskovosť bánk v dvoch smeroch:

1) Cez zápornú depozitnú sadzbu, za ktorú si banky ukladajú nadbytočnú likviditu do ECB. Bankový systém ako celok sa nadbytočnej likvidity zbaviť nedokáže, aj keď totiž teoreticky zvýši úverovanie, tak peniaze skončia na účte v tej istej, alebo inej banke. Hotovosť dnes nie je in. Tejto nadbytočnej likvidity neustále pribúda, keďže ju ECB do finančného systému nalieva skrz viaceré programy (QE, TLTRO). A keďže sa jej banky zbaviť nedokážu, tak peniaze končia v ECB, ktorej za ukladanie banky platia -0,4 % ročne. Záporné sadzby majú vplyv aj na úročenie ďalších aktív banky, banky dnes takisto platia za to, aby mohli požičiavať štátom. A to všetko znižuje ich ziskovosť.

2) Cez kvantitatívne uvoľňovanie. Bankový biznis model je zjednodušene taký, že si požičiavajú na krátke obdobie (vklady, medzibankový trh, ECB) a požičiavajú na dlhé obdobie (hypotéky, podnikové úvery, štátne dlhopisy...). A keďže je úročenie na kratšie obdobie nižšie, ako na dlhé, tak na tom generujú zisk. Cieľom kvantitatívneho uvoľňovania je skrz silné nákupy dlhopisov so stredno- a dlhodobou splatnosťou stlačiť nadol úročenie stredno- a dlhodobých úverov. Vedľajší efekt nižšieho dlhodobého úročenia je ten, že sa vyrovnáva výnosová krivka, teda že sa znižuje rozdiel medzi dlhodobým a krátkodobým úročením, čo následne znižuje marže bánk. Kým ešte v roku 2011 bol rozdiel medzi výnosom z 10-ročného nemeckého dlhopisu a jednodňovou medzibankovou sadzbou takmer tri percentuálne body, dnes je to 0,3 p.b.

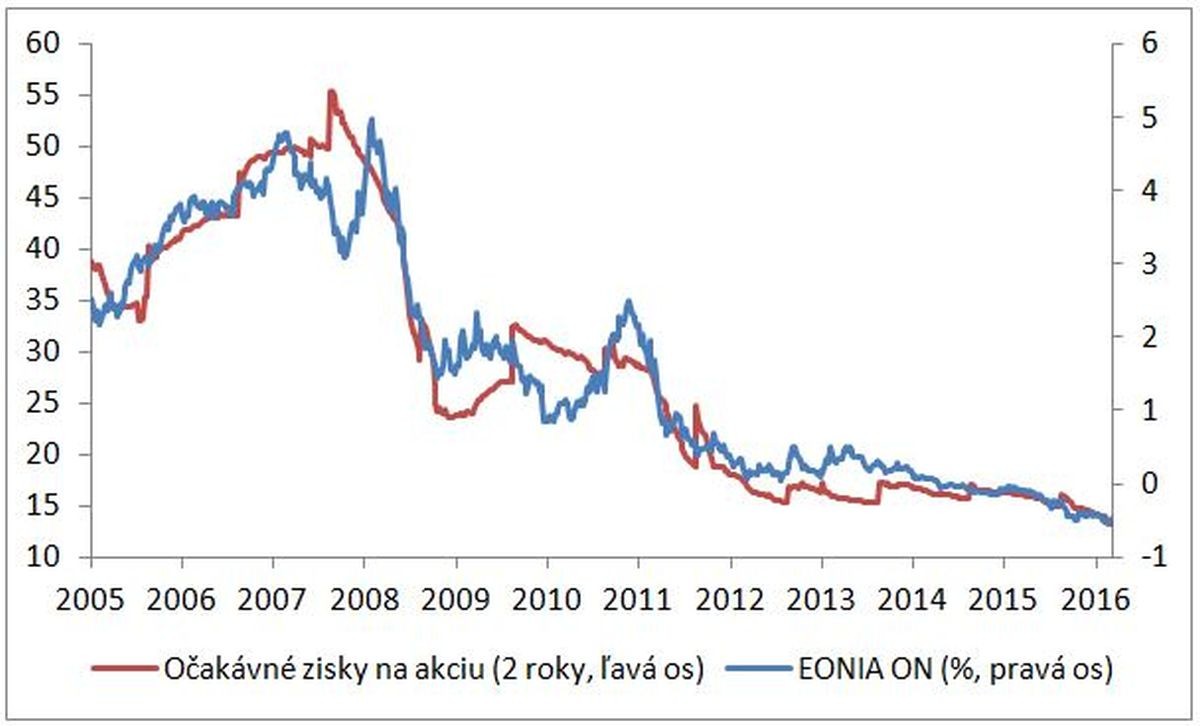

To, že práve vývoj úročenia má zásadný vplyv na ziskovosť bánk a na ceny ich akcií pekne ilustruje nasledovný graf od analytičky Aurelije Augulyte z banky Nordea, ktorý ukazuje mimoriadne silný vzťah medzi vývojom bankových akcií a očakávaným úročením (EONIA 1Y1Y je očakávaná ročná sadzba na medzibankovom trhu za úver, ktorý by si banka zobrala o 12 mesiacov ):

Silný vzťah je badateľný aj medzi vývojom očakávaných ziskov bánk na akciu v najbližších 2 rokoch (ktoré v posledných mesiacoch nabrali smer nadol a sú na nových dlhodobých minimách) a vývojom jednodňovej medzibankovej sadzby:

Rozumiem snahe ECB uvoľňovať politiku pri podchladenej ekonomike a minimálnej inflácii. Avšak táto snaha sa javí byť kontraproduktívna, pretože hlavným kanálom prenosu jej politiky do reálnej ekonomiky sú banky, ktorým jej politika škodí. BrExit, ne-BrExit, ECB by už nemala na ďalších zasadnutiach ešte viac navýšiť stimuly, lebo sa pokojne môže stať, že dodatočný pozitívny efekt z nižšieho úročenia bude nižší ako negatívny efekt v dôsledku zníženia kapacity bánk úverovať.