Grécko v minulom týždni vydalo päťročný dlh v objeme 3 miliárd eur za 4,625 percenta. Záujem o jeho dlhopisy bol pri minimálnych úročení na iných dlhových cenných papieroch eurozóny enormný. Dopyt bol enormný, v objeme 20 miliárd eur.

Čiže Grécko by dokázalo predať pri tomto úročení podstatne viac dlhu, čo naznačuje, že v najbližších mesiacoch bude schopné umiestňovať svoje dlhopisy na trhy aj naďalej a že bezprostredne po skončení tretieho záchranného balíčka krajina nebude potrebovať ďalší (program sa skončí v júni budúceho roka, mimochodom to vyzerá tak, že z narozpočtovaných 86 miliárd bude využitá len zhruba polovica).

Aktuálne je pre Grécko vhodná doba na predaj dlhu. O tom, že prečo, som písal nedávno v poste Posledné šetrenie pre Grékov?, pozitívne faktory tak skrátim do troch bodov:

-

Ekonomika sa vrátila do rastu a pri dodatočnej nízkej potrebe uťahovať opasky v ňom zrejme aj ostane

-

Syriza dokáže prekvapivo hospodáriť. Vláda dosahuje v rozpočte výrazne vyššie prebytky ako si naplánovala

-

Situácia v eurozóne a vo svete je aktuálne pokojná, investori preto majú záujem o vysoko úročený grécky dlh

Lenže, problém gréckeho návratu na trhy je taký, že krajina začne nahrádzať lacný dlh drahým. Jeho aktuálne zdroje financovania sú mimoriadne lacné:

1) za pôžičky z oboch eurovalov (EFSF/ESM) aktuálne platí plávajúcu sadzu podľa toho, za koľko si eurovaly požičiavajú na finančných trhoch. Aktuálne to vychádza v priemere zhruba 1 percento ročne;

2) za bilaterálne pôžičky od vlád krajín eurozóny (ktoré boli súčasťou prvého balíka pre Grécko) aktuálne krajina úroky neplatí. Platiť ich začne od roku 2020 a mali by byť vo výške medzibankovej sadzby EURIBOR + 0,5 percenta (aktuálne okolo 0,2 percenta ročne);

3) Za pôžičky MMF platí podstatne viac – okolo 3,6 percenta . Ich podiel na financovaní Grécka je však v porovnaní s európskymi peniazmi len zlomkový.

Keď sa Grécko definitívne vráti na trhy, tak bude za dlh platiť podstatne viac. Keď zoberieme do úvahy, že bežná priemerná splatnosť štátneho dlhu vo vyspelých krajinách sa pohybuje medzi šiestimi a siedmymi rokmi, tak súdiac podľa minulotýždňovej aukcie (na ktorej si na 5 rokov požičala krajina za niečo vyše 4,6 percenta ) by sa jeho úrokové náklady na nový dlh mohli pohybovať okolo 5 percent ročne, v prípade ultra-pozitívneho vývoja by sa mohli dostať niekde na 4 percentá.

Dnes je táto cifra niekde medzi jedným a dvoma percentami. A to je pri dlhu okolo 180 percent HDP brutálny rozdiel.

V prvých rokoch bez eurovalu by to nemal by výraznejší problém, keďže krajina nemá veľa splatného dlhu. Situácia sa však zmení po roku 2021, kedy začne krajina vyplácať dlh vládam krajín eurozóny z prvého balíčka a predovšetkým v roku 2023, kedy začne platiť dlh eurovalu a súkromným investorom, ktorí boli v roku 2012 donútení odpustiť krajine zhruba polovicu dlhu a odložiť splatnosť dlhopisov. Do toho všetkého bude musieť Grécko refinancovať dlhopisy, ktoré bude v najbližších mesiacoch a rokoch vydávať.

Pokiaľ sa neudeje niečo prelomové, čo by výrazne znížilo Grécku úročenie na dlhopisy (viem si predstaviť len to, že by ECB začala garantovať grécky dlh. Ten by však musel výraznejšie klesnúť, čo zatiaľ nikto nepredpokladá), tak od novej dekády začnú krajine výraznejšie rásť náklady na obsluhu dlhu. A práve to by ju mohlo vrátiť do problémov. Aby to Grécko zvládlo, bude musieť ešte o niečo viac priškrtiť opasky (avšak podstatne pomalším tempom ako počas dlhovej krízy) a nerozhadzovať peniaze. Je otázne, či sa mu to bez dohľadu zahraničných veriteľov podarí.

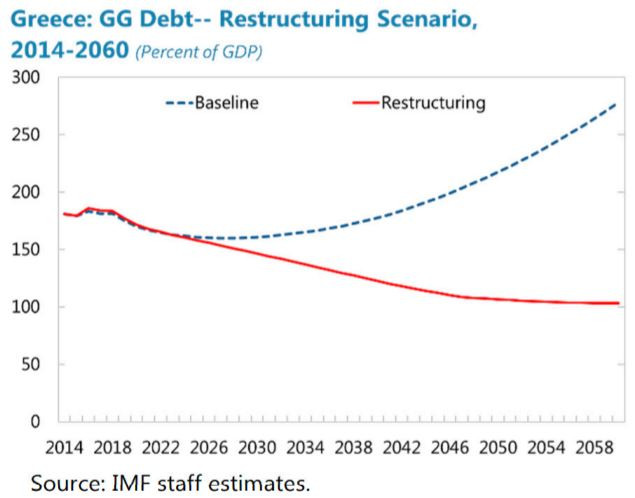

Napríklad taký Medzinárodný menový fond Grécku neverí. Naopak predpokladá, že vyššie náklady na obsluhu dlhu, ktoré budú dôsledkom straty lacného európskeho financovania pre Grécko, zastavia niekedy v polovici budúcej dekády pokles dlhu k HDP a následne ho pošlú nahor až nad 200 percent (a do roku 2060 až nad 250 percent)

Odhad vývoja gréckeho dlhu pri aktuálnych podmienkach a pri jeho ďalšej reštrukturalizácii:

MMF z toho dôvodu navrhuje ďalšiu reštrukturalizáciu gréckeho dlhu. Tá by mala spočívať v odložení platenia dlhu a úrokov na európske peniaze až do roku 2040. To by malo dostať grécky dlh k úrovni 100 percent HDP (v grafe vyššie je to červenou čiarou). Táto stratégia spočíva v tom, že vyplácanie dlhu sa odloží do tak vzdialenej budúcnosti, dokým požičané peniaze stratia veľkú časť zo svojej hodnoty a teda budú pre Grécko len malou záťažou.

(Z hľadiska veriteľov by bola hlúposť na to pristúpiť, to by ďaleko lepšie obišli pri odpustení 30 percent dlhu a okamžitom prefinancovaní dlhopisov, lebo hodnota peňazí by v rokoch 2040-2080, kedy by sa grécky dlh podľa návrhu MMF vyplácal, bola úplne niekde inde ako dnes).

Na druhej strane, dlhodobé prognózy MMF netreba brať úplne vážne. Fond má problém trafiť rast a infláciu v horizonte dvoch/troch rokov a teda existuje vážny dôvod pochybovať o výpovedeschopnosti jeho prognóz na 10+ rokov. Upozorňuje však na jednu zaujímavú vec. A to, že Grékov po návrate na trhy čaká s postupným refinancovaním dlhu výrazný rast nákladov na jeho obsluhu. Takýto vývoj si bude vyžadovať fiškálne zodpovedné vlády. A takých vlád si v Grécku veľa nepamätajú.